在分享经济时代下,大住宿应是传统酒店业者的二次创业方向,主动进军非标领域,跨界零售、餐饮、文化、艺术等等。

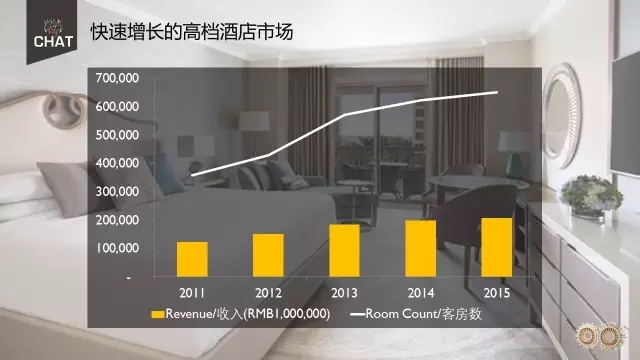

过去5年,中国高档酒店市场客房规模快速增长,年均增长率达到了13%;从产值来看,其年均增长率滞后于客房数增长,但也达到了11%。截止2015年底,高档酒店市场的规模达到65万间客房,收入规模超过2074亿人民币。

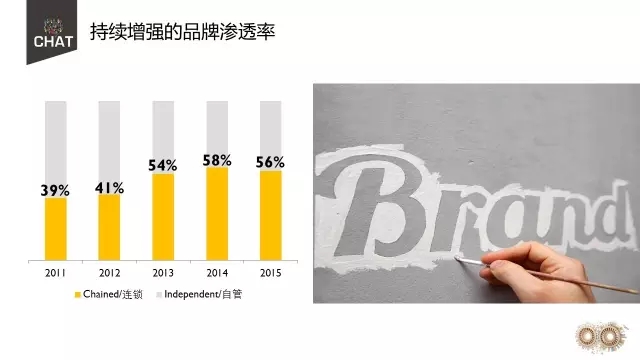

持续增强的品牌渗透率

在此期间,高档酒店的品牌渗透率持续增强,品牌连锁酒店在高档市场中的占比从2011年的39%提升至2015年底的56%,上升了17个百分点。

盈利下行压力增大

在快速增长的客房供给压力下,高档酒店的盈利能力呈现出明显下滑趋势。过去十年,每间房经营毛利水平年均下降5%,最近三年基本徘徊在每间房94000元人民币水平。而经营毛利率则从历史最高点,即2006年的41%,持续跌至2015年的31%。这也是十年来的历史最低点。

经营毛利下滑的原因主要来自以下几方面:

主要原因之一是总收入滞涨十分明显。过去十年,尽管中国的通货膨胀率居高不下,但高档市场每间房总经营收入不升反降,年均下滑1.2%。

而在收入部门内,客房的经营压力略显于餐饮部门。具体来看,客房收入年均下滑2%,而餐饮收入则些微增长,年均涨幅为0.1%。在客房部门内,业绩下滑的主要挑战是住宿率,过去十年,住宿率下滑了8个百分点,而平均房价的年均波动则几近为0。

除了总收入下滑外,成本小幅上扬也是经营毛利下滑的原因之一, 经营成本的年均增长率为0.2%.

在成本开支中需要重点注意的是人工成本,尽管因住宿率下滑,酒店的各项直接成本有所减少,但人工成本作为酒店最大的开支项,却呈现出持续上升趋势,年均涨幅达到3%。人工成本提升,而总经营收入下滑,双重作用下,人工成本占比也从2006年时的21%跃升至2015年的30%。

总结而言,过去十年,高端酒店市场历经快速扩张,已然进入了供给过剩时期,加上宏观经济环境影响,盈利水平明显下滑。展望未来,我们预期高端市场的开发速度将明显放缓,市场重点关注的不再是增量,而是如何做好存量资产的价值提升。

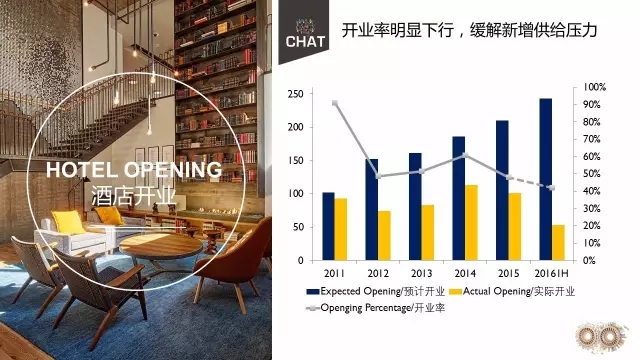

开业率下行,缓解庞大的新增供给压力

尽管高档酒店市场仍有十分庞大的新增供给清单,其中高端及以上的新增供给量已达到了现有供给量的76%。

但开业率的明显下行将有效缓解新增供给压力。从图中可以看到,2011年酒店开业率高达90%以上,但这一指标在2012年骤降至49%,之后持续徘徊在50%左右,预期2016年开业率将进一步下滑至42%左右。

导致开业率持续低迷的主要原因是房地产行业整体下行状态,使得传统酒店开发商的资金链处于紧张状态,对酒店投资的期望值也逐渐回归至理性;再加上高档酒店持续下行的盈利能力,许多业主开始重新审视酒店开发的可行性。并且在中短期内,预计高档酒店的开业率,将不太可能出现明显回升。而这将有效降低新增供给压力。

存量资产关注价值提升

另一方面,未来高档酒店市场重点关注的将不再是增量,而是存量,即在分享经济的时代背景下,如何转变思维,做好存量资产的价值提升。这里所谓的价值包括两重含义,即现金流价值与资产价值。未来,如何跳出酒店的惯性思维,打破酒店的设施规划与功能布局常态,引入更多跨界业态的有机融合,真正从跨界思维出发实现坪效价值与资产价值的双重提升,这是资产业主们应当细细思量的方向。

高档酒店市场,可谓是深陷红海困局。那么中档酒店市场情况如何,是否一片蓝海?

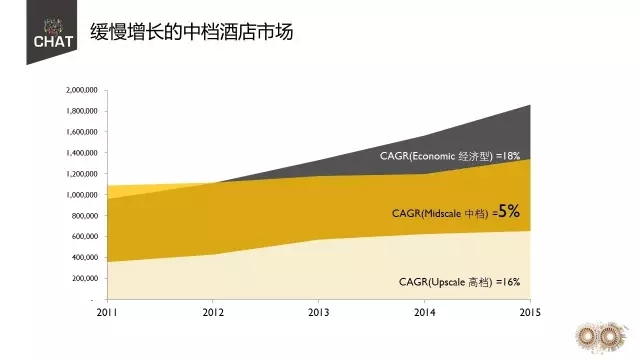

中档酒店市场缓慢增长,市场份额持续缩减

相对于高速增长的高档与经济型酒店,中档酒店市场可谓是缓和增长,过去5年,客房数的年均增长率仅为5%,明显低于经济型18%,高档酒店16%的年均增长率。

鉴于中档酒店明显滞后的增长率,其在整体酒店市场中的份额也持续缩减,从五年前的45% 的占比递减至2015年时的35%,下降了10个百分点。

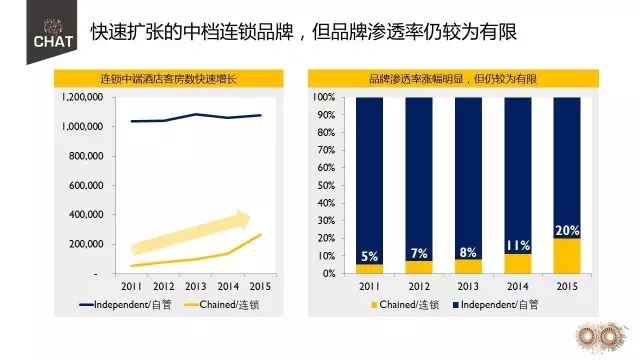

中档酒店品牌快速扩张,品牌渗透率仍有限

在中档市场中,其规模扩张的最大动力来自于品牌连锁酒店,过去5年连锁酒店的增长速度达到51%,相对而言,自行管理酒店的增长率几近为0。

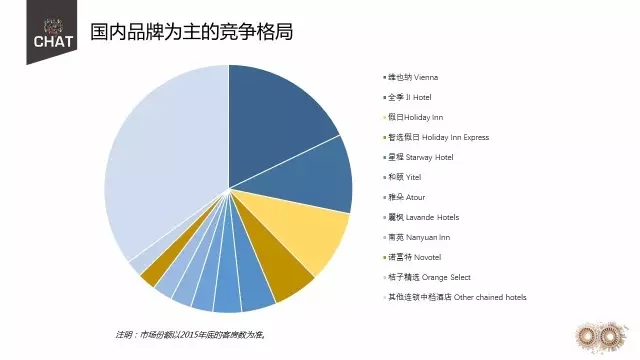

国内品牌为主的竞争格局

尽管连锁品牌的高增长率,其在中档市场中的份额仍然明显落后于自行管理酒店,2015年时品牌渗透率仅为20%,大大逊色于高档与经济型酒店市场。这也意味着未来各大品牌进军中档市场的巨大潜力。

中档市场形成了以国内品牌为主的竞争格局,按客房数计算,排名前十的酒店品牌80%为国内品牌,国际品牌中只有智选假日与諾福特位列其中。预计随着雅高与华住,希尔顿与铂涛,万豪与东呈联姻模式的深入开展,尤其是国际品牌特许经营模式的开放,这种品牌竞争格局有望改变。

中档酒店市场的主流为精选服务、有限服务品牌而非全方位服务品牌,其最大的特色是在设施规划上强调高毛利的客房部门,并大刀阔斧地缩减低毛利水平的餐饮、宴会与休闲娱乐设施。

精选服务与低人房比有效提高经营毛利

精简的设施规划将有效地支持精选服务酒店实现优秀的经营毛利率。2015年,精选服务酒店比传统的五星、四星酒店在毛利率方面高出至少20个百分点。而这样优秀的毛利率也受到了理性投资者的追捧。

此外,值得一提的是,精简的设施规划也使得精选服务酒店的人员配比高度精简,人房比基本为0.5:1,这使得精选服务酒店的人工成本在总收入的占比仅为18%,远低于传统五星与四星高达30%的占比,从而有效推动经营毛利的提升。

展望未来,我们可以断言中档酒店在中短期内将成为投资开发的热点,而其中生活方式酒店将是未来!

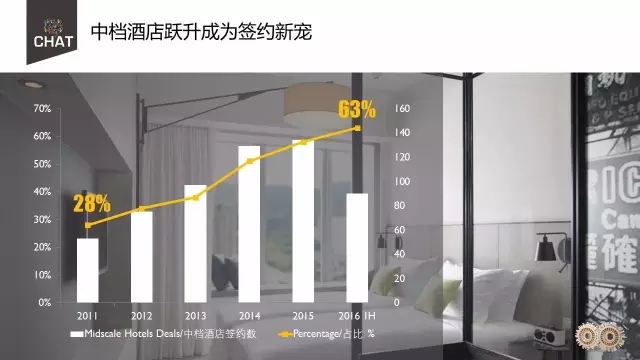

中档酒店跃升为签约新宠

中档酒店的开发之热可从最近几年各大酒店集团频频引入或发布特色中端品牌可略见一斑, 从Hampton,Fairfield,到citizen M,Hub House等等,可谓精彩纷呈。

而最近两年中档酒店也跃升为品牌签约的新宠,2015年及2016年上半年中档酒店签约均占到签约总量的58%以上,充分显示投资市场普遍看好高回报率的中档产品。

中档酒店品牌渗透率预期快速攀升

预计中档酒店市场,尤其是品牌酒店将获得长足的发展,主要支持因素包括中产阶级队伍的壮大,新一代消费者的成长,住宿消费升级的需求及休闲旅游需求的强劲发展等等。在国际品牌开发特许模式的刺激下,及各大经济型巨头转战中档市场的刺激下,中档市场的品牌渗透率有望在2020之后跃升至54%左右。

中档酒店市场份额进一步扩大

中档市场的份额有望进一步扩大,在2020年后突破200万间,市场份额达到38%。应当注意的是,中档市场的增量将有部分是从自管的中档酒店以及经济型酒店这些存量中转化而来。因此,其增长率不会那么激进,但更为健康。

此外,为迎合新一代消费者及消费升级的需求,同时应对分享经济下非标产品的个性化竞争,我们预计中档产品也将出脱同质化的产品困局,转而寻求更具创意、更灵活多元、更具生活方式的产品之路。

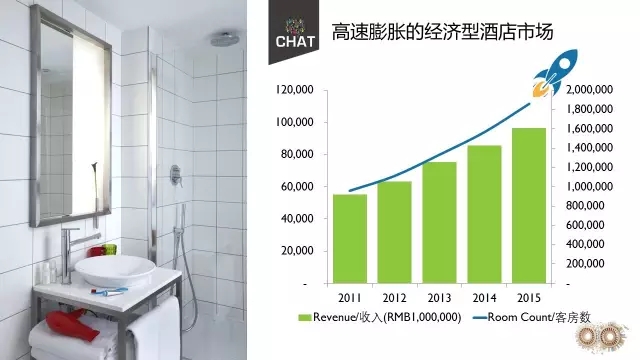

高速膨胀的经济型酒店市场

从供给角度而言,最近五年经济型酒店仍然延续了过去的快速增长,年均增长率达到了18%,2015年底,经济型酒店已达到186万间体量,近千亿的收入规模。

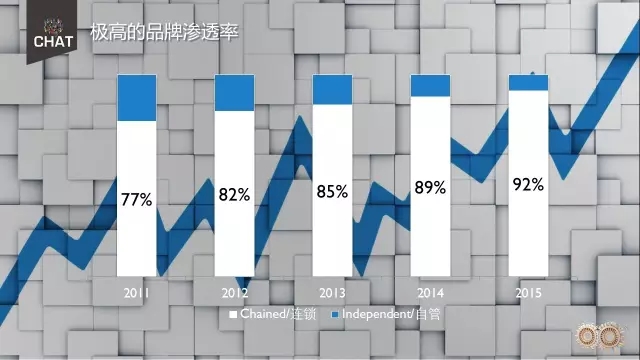

极高的品牌渗透率

经济型市场同时也是高度品牌化、标准化的市场,其品牌渗透率远超高档与中档酒店市场,2015年底更是达到将近92%的水平。尽管高度标准化意味着扩张效率,但过度同质化也负面影响了经济型酒店对消费者的吸引力。

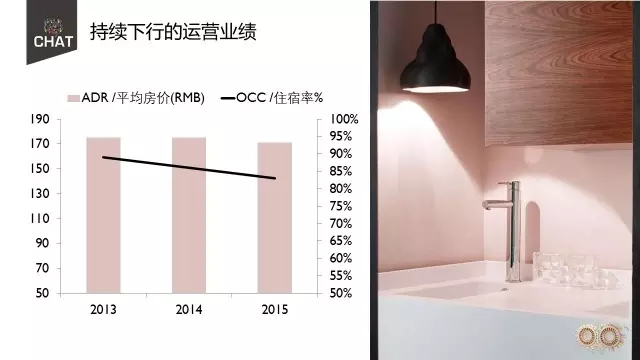

持续下行的运营业绩

从经营业绩来看,在庞大的供给压力下,尤其是分享经济下存量住宅也开始蚕食中低端酒店住宿市场,经济型酒店的经营业绩已然呈现出下滑的趋势,特别是住宿率。此外,最近一年,本已低廉的平均房价也有所下降。

除了收入下降外,经济型酒店最大的两个成本类项,也就是租金成本与人工成本却频频上涨,这明显压缩了酒店的利润空间。而最近两年频发的加盟商与品牌公司的矛盾,其背后的根源也就是大幅缩减的利润如何合理分配的问题。

显然,经济型酒店的传统商业模型已然无以为继,其增长乏力也已经是一个无法回避的事实。薄利时代的来临也使得各经济型酒店巨头纷纷转战中档市场和短租公寓市场。因此,预计中短期内经济型酒店物业升级与改造将进入高发期。

受国家政策的大力扶持,及中国休闲旅游需求强劲发展的推动,旅游地产无疑迎来了爆发期,投资领域遍及滑雪、主题乐园、历史遗产、古城镇复兴、山地海岛等等。(我们在《浩华报告 | 未来十年酒店投资热点,中国度假酒店市场回顾与展望》有详细描述)

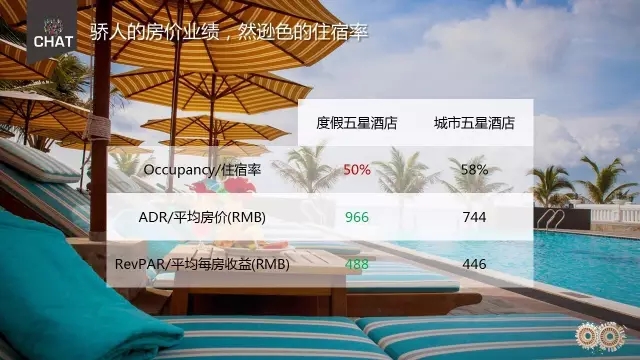

房价业绩优秀,住宿率逊色

在这一大潮下,总体而言,五星度假酒店的平均房价表现明显高于城市酒店,溢价达到25%,但住宿率却明显逊色于城市酒店。综合而言,度假酒店实现的平均每房收益高于城市酒店。

度假酒店显著的季节性需求波动是高房价,低住宿率的主要推手。相比国际度假市场,中国度假酒店的需求主要集中于几个有限的旺季时段内。旺季期间,需求显著高于供给的局面推动着酒店平均房价实现大幅上涨。但其他时间则是另一个极端,即需求疲软,即使大幅调低房价也无法招徕足量的客人。所以显著的季节性使得度假酒店能够保有合理的高房价,但无法实现理想的住宿率。

疲软的餐饮业绩和较高的人工成本等多方面因素导致经营毛利较低

尽管度假酒店更高的平均每间房收益,但它实现的每间可售房总收入和经营毛利逊色于城市酒店,差距水平分别为8%和17%。导致度假酒店稍逊一筹的经营毛利水平的主要原因包括三个方面:

首先,较为疲软的餐饮业绩制约了度假酒店的整体创收能力;区别于城市酒店,度假酒店缺乏庞大的外部用餐需求的有效支持;此外,中国度假酒店的客人更喜欢到外部餐厅用餐,这样的消费习惯直接影响了酒店的餐饮收入。

其次,度假酒店较高的人工成本也制约其盈利能力。按每可售房计算,度假酒店人工成本比城市酒店高出3%;但按每住客房计算,度假酒店则比城市酒店高出16%。

此外,不论是按每可售房还是按每平米计算,度假酒店的能源成本也明显高于城市酒店,这也影响其盈利能力。

展望未来,尽管现有度假酒店面临产品升级与运营创新方面的挑战,来改变当前盈利能力较弱的局面,但我们认为中国的度假酒店还处于发展初期,具有巨大的增长潜能。

从目前的签约情况来看,目的地酒店已经在传统市场中逐渐抢占了一席之地。在国家政策的进一步推动下,随着老景区更新浪潮的兴起以及目的地开发热潮的持续,我们预期旅游休闲产业将成为中国经济的另一增长极,而度假酒店的市场份额也将随之进一步扩大。

度假酒店业绩的健康与否很大程度上与其服务的经济半径范围的人口数量和财富水平息息相关。此外,我们判断三大传统经济圈,及主要二线城市周边(包括以武汉、长沙为代表的华中区域,以成都为代表的西南,以西安为代表的西北,以哈大为代表的东北)因其辐射半径范围内的大人口流量与居民较高的支付能力,有望成为热点开发区域。

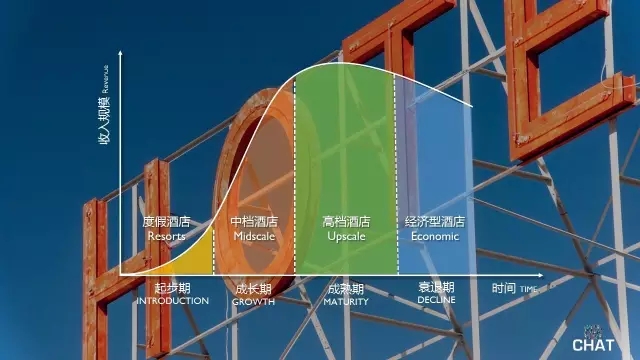

最后,我们用生命周期曲线简要总结下四个酒店市场的生命轨迹变化。显然,高档酒店已然迈入了一个成熟期,这一时期的机会,存量优先于增量,开发存量价值是重点。而中档酒店则仍处于成长期,生活方式酒店是未来,而要点是酒店品质与造价控制之间的有效平衡。经济型酒店呢,我们认为它处于一个衰退期,资产更新升级是关键。度假酒店,就整个中国市场而言,我们认为它尚处于一个起步期,投资开发的致胜法宝还是那句金科玉律“地点、地点、还是地点”。

产业的周期发展仍需要叠加经济的周期发展,在分享经济时代下,在颠覆者裹挟着变革浪潮蜂拥而至时,大住宿应是传统酒店业者的二次创业方向,主动进军非标领域,跨界零售、餐饮、文化、艺术等等,不仅是市场趋利的结果,也是酒店业自身定位的自我颠覆。

须知,大住宿,不仅仅是酒店!(来源:CHAT资讯)

京ICP备15007292号-3 京公网安备11011502038241号 页面版权所有:北京中科金马科技股份有限公司

地址:北京市经济技术开发区(亦庄)运成街2号泰豪智能大厦A座5层 总机:010-67857050/1/2/3/5 销售专线:400-678-6618

合作伙伴: 雅阁酒店管理集团 ※ 泰豪科技 ※ 清华同方 ※ 杭州展望 ※ 中信国安 ※ 西软 ※ 美国世磁压差开关 ※ 金马科技